JCB系の法人カードを利用したいと思っている方も多いでしょう。実際にJCB系の法人カードは人気が高く、多くの企業に選ばれているといった実績もあるわけです。

しかし、特徴などを何も知らずに利用するのは、避けなければなりません。せっかく取得したとしても、うまく使いこなせない可能性もあるわけです。

しっかりと理解しなければならないことの一つに、JCBブランドの法人カードのメリットとデメリットがあります。メリットを知ることで活用方法を把握することになり、デメリットを知ることで使い方を考えるきっかけにもなるわけです。

こちらでは、JCBブランドの法人カードにおける、メリットとデメリットをお伝えします。さらに、JCB法人カードの中で特におすすめできるカードも紹介します。

上記のように考えている方もいるでしょう。しかしブランドによって、サービス内容が大きく異なることも事実なのです。

どのようなサービスが付帯しているのかだけでも把握することで、法人カードは圧倒的に選びやすくなります。

そもそもJCB法人カードとは?

プロパーカードである

要はクレジットカードのブランド会社が、発行するクレジットカードとなっています。JCB自体が発行しているクレジットカードなのです。

JCBは、「楽天」や「オリコYAHOO!」などに対してもライセンスを発行しています。しかしJCBは、ライセンスを発行しているだけではなく、自社でもクレジットカードを発行しています。

そもそもクレジットカードにおけるプロパーカードは、それほど多いわけではありません。

プロパーカードを発行しているクレジットカードのブランドは、JCB以外に「アメリカン・エキスプレス」と「ダイナースクラブ」程度となっています。

個人事業主でも利用可能

JCB法人カードは、法人でなければ利用できないというわけではありません。個人事業主の利用も可能とされているのです。

主に、中小企業や個人事業主向けのクレジットカードを発行しています。

JCB法人カードの種類とは?

- 「JCB法人カード」

- 「JCBビジネスプラス法人カード」

の2つのタイプが発行されています。

JCB法人カードは、一般カード・ゴールドカード・プラチナカードが発行されています。JCBビジネスプラス法人カードは、一般カード・ゴールドカードが発行されています。

2つのタイプの法人カードの大きな特徴として注目してほしいのが、ポイントプログラムです。

JCB法人カードについてはポイント型となっているので、カードショッピングを実施するとポイントが獲得できます。一方でJCBビジネスプラス法人カードを利用すると、ポイントは獲得できませんがキャッシュバックを受けられるわけです。

JCB法人カードのメリット

- キャッシュバック率が高率になることも~JCBビジネスプラス法人カード~

- カードの種類が豊富である

- Oki Dokiランドの利用でポイント還元率がアップ~JCB法人カード~

- ポイント優待店利用でポイント還元率がアップ~JCB法人カード~

- ETCカードの年会費が無料、発行枚数も制限なし

- メンバーランクごとにポイント還元率がアップ~JCB法人カード~

- 海外での利用でポイント還元率がアップ~JCB法人カード~

- 各種保険が付帯している

- コンシェルジュサービスあり~プラチナカード~

1.年間最大18万円のキャッシュバックを受けることも可能!

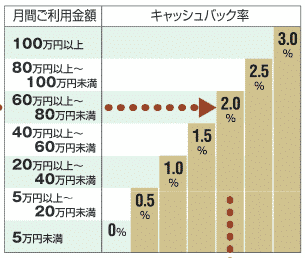

JCBビジネスプラス法人カードは、キャッシュバックシステムを採用しています。

キャッシュバックシステムは、前月の利用金額によってキャッシュバック率が決定します。0%から3.0%のキャッシュバック率が設定されることになり、条件によっては高率のキャッシュバックになるわけです。

月々の利用金額と翌月に設定されるキャッシュバック率

(月の利用額:キャッシュバック率)

- 5万円未満:0%

- 5万円以上20万円未満:0.5%

- 20万円以上40万円未満:1.0%

- 40万円以上60万円未満:1.5%

- 60万円以上80万円未満:2.0%

- 80万円以上100万円未満:2.5%

- 100万円以上:3.0%

出典:JCBのホームページ

月の利用金額が5万円を下回ってしまうと、キャッシュバックシステムが利用できないわけですが、5万円以上利用すれば少なくても0.5%は設定されるわけです。しかも、最大3.0%ものキャッシュバック率が設定されるチャンスがあります。

ただし注意してほしいことがあります。

例えば、前月のカード利用の合計が50万円であったとします。今月の利用金額の合計も、50万円ではあったものの出張旅費とガソリン代の支払額が20万円であった場合には、その20万円にキャッシュバック率が設定されることになります。

「20万円×1.5%」

上記の計算式になり、結果として3,000円が請求代金から差し引かれるということになるのです。

月々のキャッシュバック代金には、上限が設定されています。1万5,000円までの設定となっているのです。よって年間最大のキャッシュバック金額は、18万円(1万5,000円×12カ月)となるわけです。

2.JCB法人カードの種類について

JCB法人カードの種類は、全部で5種類となっています。

- JCB法人カード:一般カード

- JCB法人カード:ゴールドカード

- JCB法人カード:プラチナカード

- JCBビジネスプラス法人カード:一般カード

- JCBビジネスプラス法人カード:ゴールドカード

1種類しかなければ選択性がないということになってしまいますが、5種類もあるので自身にあったカードを選択することが可能です。

特にゴールドカード以上のグレードのカードも用意されているので、一般カードでは物足りないという方にも適しているのです。

ポイントタイプのカードではなく、キャッシュバックタイプのカードが用意されているという部分にも、注目しなければなりません。

- 自身でポイントをためて使っていくのか

- それとも自動的にキャッシュバックされたほうが良いのか

ということについては、しっかりと考えて選択しましょう。

3.Oki Dokiランドの利用について

JCB法人カードに関しては、ポイント型となっています。カードを利用することで、ポイントを獲得できるといったメリットがあるわけです。ただしポイント還元率は、それほど高いわけではありません。

JCB法人カードの通常のポイント還元率は、0.5%となっています。1,000円利用につき1ポイント獲得できるわけですが、1ポイントあたり5円相当となっているのです。

そこで注目したいのがJCBカード専用のインターネットショッピングモールである「Oki Dokiランド」の利用です。Oki Dokiランドを利用すると、通常よりもより多くのポイントが獲得できるのです。

Oki Dokiランドには、様々な店舗が掲載されています。Amazonもありますし、楽天市場もあります。さらにはYAHOO!ショッピングも提携しているのです。

Oki Dokiランドの主な店舗と還元率

- Amazon:還元率1.0%(通常の2倍)

- 楽天市場:還元率1.0%(通常の2倍)

- YAHOO!ショッピング:還元率1.0%(通常の2倍)

- ベルメゾンネット:還元率1.0%(通常の2倍)

- ジョーシン:還元率2.0%(通常の4倍)

- ビックカメラ.com:還元率2.0%(通常の4倍)

- 三越オンラインストア:還元率2.0%(通常の4倍)

- イトーヨーカドーネット通販:還元率1.0%(通常の2倍)

- DHCオンラインショップ:還元率2.0%(通常の4倍)

- セブンネットショッピング:還元率1.5%(通常の3倍)

- TOWER RECORDS ONLINE:還元率1.0%(通常の2倍)

- キューサイ公式通販ショップ:還元率8.5%(通常の17倍)

- 山田養蜂場:還元率6.0%(通常の12倍)

※2018年8月現在

ここに紹介したのは、Oki Dokiランドに掲載されている一部のショップの還元率です。この他にも、「数え切れないほど」のショップが掲載されており、還元率がお得になっています。

利用方法はとても簡単であり、まずはログインを実施します。そしてサイトのを経由してからショップで買物をし、JCB法人カードで決済をするだけです。

何も難しいことはありません。通常のインターネットショッピングをするのと同じ感覚なのです。

4.ポイント優待店の利用について

JCB法人カードについては、ポイント優待店が存在しています。前述したように、JCB法人カードの通常のポイント還元率は0.5%となっています。

しかしポイント優待店の還元率は、異なっているのです。2倍や3倍のポイントがゲットできるチャンスもあります。

JCB法人カードのポイント優待店と還元率

- セブン-イレブン:還元率1.5%(通常の3倍)

- イトーヨーカドー:還元率1.5%(通常の3倍)

- 昭和シェル石油:還元率1.0%(通常の2倍)

- スターバックスコーヒー:還元率2.5%(通常の5倍)

スターバックスコーヒーをよく利用するという方には、欠かせないクレジットカードになっているのが、JCBカードなのです。

週に1,000円利用すれば、年間で5万円程度利用することになります。5万円利用したと仮定すると、それだけで1,250円分のポイント獲得となるわけす。

セブン-イレブンやイトーヨーカドーに関しても、日常的に利用している方は多いでしょう。

5.ETCカードについて

他の法人カードと比較しても大きな魅力となっているのが、ETCカードの発行枚数です。実は、制限が設けられていません。

多くの営業車を利用しているという会社であれば、5枚や10枚では足りないかもしれません。ETCカードの多数発行についても対応しているのが、JCB法人カードなのです。

もっと注目をしてほしいのが、法人カード1枚に当たりETCカードの発行が、1枚に制限されることもないという部分です。法人カード1枚につき、5枚のETCカードを発行しても問題ありません。

※ETCカードの発行手数料も発生しません。

6.メンバーランクによってはポイントがたくさんゲット可能

JCB法人カードは、ポイント制度があるクレジットカードであり、通常のポイント還元率が0.5%であることは述べました。その通常の還元率がアップするチャンスもあります。

JCB法人カードは、「JCB STAR MENBERS」というものが適用されるのです。

年間の利用額が一定額以上になると、翌年度のポイント還元率がアップをするわけです。カードのグレードによっても適用されるポイント還元率は、異なってくるので注意してください。

| メンバーランクの名称 | 年間の利用額 | 一般カード | ゴールドカード | プラチナカード |

|---|---|---|---|---|

| ロイヤルαPLUS | 300万円以上 | 0.75% | 0.80% | 0.85% |

| スターαPLUS | 100万円以上 | 0.75% | 0.75% | 0.80% |

| スターβPLUS | 50万円以上 | 0.60% | 0.60% | 0.65% |

| スターePLUS | 30万円以上 | 0.55% | 0.55% | 0.60% |

仮にJCB法人カードのゴールドカードを保有しており、前年度の利用額が150万円であった場合には、今年度の設定される通常の還元率は「0.75%」になるわけです。

年間で30万円以上利用すれば、通常よりも還元率は良くなります。30万円以上の利用をまずは目標にしてみましょう。

7.海外利用でポイント2倍

JCB法人カードであれば、海外で利用するだけで海外分は、ポイント2倍となります。通常還元率が0.5%なので、海外利用でポイント還元率が1.0%になるわけです。

還元率が0.5%プラスされます。ただし条件があります。

さらに、海外ダブルポイントというサービスも実施されています。実は前述したメンバーランクのポイント還元率も加味されます。

メンバーランクのポイントの場合は、プラス0.5%が基準となります。

例えば一般カードでスターαPLUS会員であると通常のポイント還元率は0.75%です。そこに海外ポイントの0.5%が加味されるので、1.25%が海外利用時のポイント還元率になるわけです。

Amazonも海外利用分の対象となります。

8.付帯保険について

すべての保険やすべてのカードについて記載することは難しいので、こちらではJCB法人カード(一般)とJCB法人カード(ゴールド)の旅行保険とショッピング保険についてお伝えします。

| 各カード名 | 海外旅行保険 | 国内旅行保険 | ショッピング保険 |

|---|---|---|---|

| JCB法人カード(一般) | 最高3,000万円(利用付帯) | 最高3,000万円(利用付帯) | 最高100万円(海外のみ) |

| JCB法人カード(ゴールド) | 最高1億円(一部利用付帯あり) | 最高5,000万円(自動付帯) | 最高500万円(国内&海外) |

一般カードについても、保険はしっかりと付帯しているので心配はありません。海外で医療機関にかかったとしても、しっかりカバーしてもらえるのです。

ゴールドカードは、特に手厚い 補償内容となっています。

9.最上級のサービス、コンシェルジュデスクあり

JCB法人カードのプラチナカードであれば、コンシェルジュデスクの利用が可能です。

コンシェルジュデスクのサービスとしては、国内や海外のホテルの手配も可能です。航空チケットや電車、さらにはレンタカーの手配を頼むことも出来るのです。他にもゴルフ場やレストランに関する相談や予約にも対応してくれます。

JCB法人カードのデメリット

- キャッシュバック対象が限定されている~JCBビジネスプラス法人カード~

- カードの発行までに時間がかかってしまう

- ステータスがあまりない

- ポイントの有効期限が短い~JCB法人カード 一般カード~

1.キャッシュバック対象について

メリットにて記載したJCBビジネスプラス法人カードのキャッシュバックについてですが、実はデメリットもあります。キャッシュバックが決定する利用額については、カード利用総額が関わってきます。しかしキャッシュバックの対象になるのは、総額ではありません。

交通費・出張旅費とは、

- JRの利用額

- 高速道路の利用額

- ガソリンスタンドの利用額

- タクシーやレンタカーの利用額

- 航空チケットの利用額

- 宿泊費用の利用額

- 旅行代理店にかかった利用額

例えばキャッシュバック率が、1.0%に設定されている状態でカード利用の総額は100万円であったとします。そのうち交通費・出張旅費が30万円である場合には、「30万円×1.0%」となり3,000円がキャッシュバックされることになります。

たとえ高額の利用を行ったとしても、結果としてキャッシュバック額は、かなり限定されてしまう可能性もあるわけです。出張などが多い法人や個人事業主であれば、高額のキャッシュバックが受けられるかもしれません。

しかし出張などが少なく、交通費がかかりにくい事業を行っている場合には、大きなキャッシュバックは期待できないクレジットカードとなってしまいます。

2.短期間での発行は不可能

JCBブランドの法人カード全体に言えることですが、短期間での発行には対応していません。申し込みを行ってカードが届くまでには、時間を要してしまうのです。

法人カードの場合は、利用枠が高額に設定される可能性もあります。よってカード会社としても厳しく審査をしてくる可能性が高いわけです。審査に時間がかかり、カードが届くまでに2週間から3週間程度かかってしまうというのは、仕方のないことかもしれません。

3.ステータスについて

JCB法人カードに、全くステータスがないというわけではありません。しかし、アメリカン・エキスプレス・カードやダイナースクラブカードと比較すると、ステータスがないということは事実なのです。

グレードの高いカードということになり、サービス内容も良くなってくるのです。年会費も高いので、誰でも利用できるわけではありません。

一方でJCB法人カードの一般カードに関しては、ステータスはありません。年会費も低く、サービス内容も一般的であるからです。審査難易度も高いわけではありません。

4.ポイント有効期限について

JCB法人カードでゲットできるポイントは、Oki Dokiポイントと呼ばれています。カードのグレードによっても有効期限は異なっており、とくに一般カードの期限は、短く設定されているので注意しなければなりません。

- 一般カードの有効期限:2年間

- ゴールドカードの有効期限:3年間

- プラチナカードの有効期限:5年間

定期的に交換するように心がけましょう。

JCB法人カードの申し込みに必要なこととは?

申込み条件について

- 年齢条件:18歳上

- 法人の代表者、または個人事業主であること

上記の2つの条件をクリアしていることが、必要になります。

2つ目の「法人の代表者、または個人事業主であること」という部分については、法人カードなので、特に注目すべき必要はありません。問題となってくるのは「年齢条件」です。

JCB法人カードの年齢条件は、仮にゴールドカードであったとしても「18歳以上」としているのです。低年齢であったとしてもゴールド系の法人カードを取得するチャンスが、JCB法人カードにはあるわけです。

申込み条件としては、それほど厳しい設定がされているわけではありません。

申込書類について

個人カードと基本的には、同じような必要書類となっています。法人カードだからといって、多くの書類を用意しなければならないわけではありません。

基本的に必要になってくるのは、本人確認書類となっています。

必要書類

- 運転免許証or運転経歴証明書

- パスポート

- 個人番号(マイナンバー)カード

- 在留カード・特別永住者証明書など

- 各種健康保険証+現住所が確認できる書類

- 住民票の写し

上記した本人確認書類の中から、自身が用意できるものを選択して提出を行ってください。クレジットカードは、発行する代表者の本人確認が重要視されているのです。

貸借対照表や損益計算書、さらに様々な内訳書などの提出は不要となっています。法人カードではありますが、会社に関わるような書類に関しては、基本的には提出を求められません。

おすすめのJCB法人カードとは?

JCB法人カード(ゴールド)がおすすめ!

サービス内容なども考えると、ゴールドカードタイプのJCB法人カードがおすすめとなっています。

法人や個人事業主の方の中には、空の旅の機会が多くなる方も少なくありません。海外出張を定期的に行っている方もいるでしょう。

JCB法人カード(ゴールド)であれば、一般カードでは対応していない空港ラウンジにも対応しているわけです。国内主要空港だけではなく、ハワイのホノルル国際空港のラウンジまで利用可能となっています。航空機に乗る前にリラックスした状態になれるわけです。

ちなみにラウンジの中には、ソフトドリンクが無料で利用できたりインターネットの無線LANが利用できます。有料になることも多いですが、アルコールドリンクが飲めるケースも少なくありません。シャワールームなども設置されています。

個人事業主だと、ついつい自分の体の健康については意識していない方も少なくありません。そんな方にもJCB法人カード(ゴールド)のサービスがおすすめです。

「ドクターダイレクト24」と呼ばれるサービスを実施しており、24時間様々な相談を受け付けてくれているのです。具合が悪くなったときやトラブルで怪我をしてしまった場合などにも対応してもらえるわけです。

旅行サービスが充実している

前述した空港ラウンジサービスも、旅行サービスの一つに入れて良いと思います。さらに注目すべきは、「JCBトラベル Oki Dokiトクトクサービス」です。

「JCBトラベル Oki Dokiトクトクサービス」を利用し、JCBトラベルデスクに電話を入れて国内や海外のパッケージツアーに申し込み、カードで料金を支払うと、通常よりもポイントが貰えるのです。

還元率は1.5%から3.5%にもなります。たくさんのポイントが一気に獲得できるチャンスが、JCB法人カード(ゴールド)にはあるわけです。

ちなみにこちらのサービスは、JCBビジネスプラス法人カード(ゴールド)には付帯していないので注意してください。

JCB法人カード(ゴールド)の基本スペック

| 年会費 | 11,000円(税込み)(初年度無料) |

|---|---|

| 家族カード年会費 | 3,300円(税込み) |

| ETCカード | 発行可能、年会費・発行費用無料 |

| ポイント還元率 | 0.5%から |

| 海外旅行傷害保険 | 最高1億円(自動付帯:5,000万円) |

| 国内旅行傷害保険 | 最高5,000万円(自動付帯) |

| ショッピング保険 | 最高500万円(国内&海外) |

まとめ

JCB法人カードには様々なメリットとデメリットがあります。

メリットとして以下の9つを紹介しました。

- キャッシュバック率が高く設定される可能性あり

- カードの種類が5種類もある

- Oki Dokiランドの利用でポイント還元率がアップする(2倍以上)

- ポイント優待店利用でポイント還元率が5倍になることも

- ETCカードの年会費が無料、発行枚数も制限なし

- メンバーランクごとにポイント還元率がアップする

- 海外での利用でポイント還元率がアップする

- 各種保険が付帯している

- プラチナカードにはコンシェルジュサービスがある

主にポイントが取りやすいカードであることを指摘させてもらいました。

他社の法人カードを調べてみるとわかりますが、ポイントが取得しにくいものが多くなっているのです。0.3%程度のポイントしか取得できないカードも存在しています。

しかしJCB法人カードに関しては通常のポイント還元率は0.5%ですが、場合によっては1.0%を超えることも珍しくありません。大きな可能性を秘めている法人カードなのです。

ポイントの取得を楽しめる法人カードは稀です。法人カードのポイント還元率に不満を持っている方には、JCB法人カードをおすすめします。

良いところがたくさんあるJCB法人カードですが、デメリットがないわけではありません。

- キャッシュバック対象が限定されている

- カードの発行までに時間がかかる

- ステータスが低い

- ポイントの有効期限が短い

以上の4つのデメリットを詳しく解説しました。

ポイント重視の方で気になるのは、有効期限でしょう。一般カードの場合は2年間と短く設定されているので、注意しなければなりません。1年間ごとなど定期的にポイント交換する癖をつけて失効を防ぐべきです。

最後におすすめカードとしてJCB法人カード(ゴールド)を紹介しました。年会費はゴールドカードとしては低い、10,000円程度であるのにサービスが充実しているのです。

よりお得な法人カードを探しているという方に、JCB法人カード(ゴールド)をおすすめします。