個人事業主や法人にとってなくてはならないのが「法人カード」です。簡単に言ってしまえば「法人向けのクレジットカード」なのですが、うまく利用することで会社の業績にも良い影響を与えることもあります。

法人カードを利用するにあたり、前もってチェックしておかなければならないのが「マイル」です。法人カードの中にはマイルを獲得できるものがあり、無料航空チケットなどと交換できるのです。

上記のようなことを思う方もいるでしょう。もちろんマイルを効率的に獲得できれば、海外出張にかかるコストを減らすことも可能です。

そこで考えていかなければならないのが、

「マイルがたまりやすい法人カードとは?」

の2点です。

こちらでは法人カードでマイルを効率的に貯める方法、およびマイルがたまりやすい法人カードをお伝えします。

法人カードでマイルを獲得する方法4つ!

- カードショッピングをする

- カードショッピングで獲得したポイントをマイルに移行する

- 航空機に乗る(フライトマイルの獲得)

- クレジットカードのボーナスマイル条件を満たす

1.カードで買物をしてマイルを貯める

すべての法人カードが対応しているわけではありません。

法人カードには基本的に2つのタイプがあり、ショッピング利用すると、

- ポイント

- マイル

どちらかが付与されます。要は、カード利用するだけでマイルがたまるものも存在しているのです。

たとえば接待利用で飲食店などで法人カードを利用してもマイルが獲得できます。会社の備品などを法人カードで購入したとしても、マイルを獲得できるのです。

カードを利用しただけでマイルが貯まるものは、ポイントが付与されマイルに交換できるタイプの法人カードよりも、結果的に「マイル還元率が高く設定」されているケースが多くなっています。

ポイントではなく、マイルの獲得を目指しているのであれば、直接マイルが付与されるタイプの法人カードを選択しましょう。

ただし、法人カードの中にはマイルの還元に制限がついているものもあります。

2.ポイントをマイルに移行する

法人カードの中には、「マイルの付与」ではなく「ポイントが付与」されるタイプが基本的に多くなっています。ポイントが付与されるタイプのクレジットカードであったとしても、マイルが獲得できます。ポイントをマイルに移行できるのです。

カードショッピングして獲得したポイントですが、一定条件(ポイント数など)を満たすとマイルに移行できるようになります。

ただしポイントからマイルの移行に関しては問題があります。「マイル還元率が低くなってしまう」のです。

さらにポイントからマイルに移行する時に「手数料が発生する」こともあります。年間数千円の費用が発生することもあり、ポイントのまま利用したほうがお得になる場合もあるので注意してください。

3.航空機に搭乗する

航空便を利用するとフライトマイルが獲得できます。フライトマイルに関しては、行き先などによって獲得できるマイル数が異なっています。

基本的に長距離利用すると、より多くのマイルが獲得できるわけです。国内移動よりも海外移動のほうがマイルはより多く手に入ります。

フライトマイルは、まずは基準のものが設定されています。

「一定区間を利用すると1,000マイル獲得できる」

と決まっているのですが、必ずしもその区間を利用すると、誰しも1,000マイルが獲得できるわけではありません。「積算率」なるものがあるのです。

「積算率」は30%から150%程度に設定されていることが多く、予約クラスによって細かく設定されています。

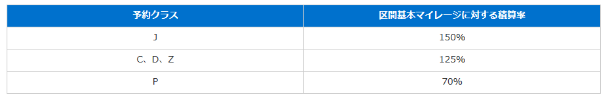

ANA/エアージャパンの国際線積算率~ビジネスクラス

出典:ANA・ANAセールス

ANAのフライトマイルの積算率例を掲載しましたが、ビジネスクラスだけでもいくつかのクラスが有り、そのクラスによって積算率が大きく異なっていることが分かると思います。

区間マイレージが1,000マイルであれば、Jクラスにおいては1,500マイルの獲得となります。しかしPクラスであれば、700マイルしか獲得できない、というわけです。

4.クレジットカードのボーナスマイルについて

航空会社系の法人カードには、基本的にボーナスマイルの設定があります。条件を満たすことで、マイルが獲得できるのです。

ボーナスマイルには、以下の種類があります。

- 入会ボーナスマイル

- 継続ボーナスマイル

- 搭乗ボーナスマイル

- フライトボーナスマイル

入会ボーナスマイル

入会ボーナスマイルは、その名のとおりに入会したらマイルが獲得できるものです。条件としては厳しいものではありません。

入会キャンペーンの一種、と理解してもらえばOKです。獲得できるマイル数は1,000マイルから10,000マイルであり、カードのグレードに影響を受けます。

継続ボーナスマイル

継続ボーナスマイルは、「契約が更新される」と獲得できるものです。航空会社系クレジットカードの多くは年会費がかかるわけですが、継続ボーナスマイルで一定のリターンがされるわけです。

1年に1回獲得できるものであり、マイル数は1,000マイルから10,000マイルの範囲内となっています。

搭乗ボーナスマイル

搭乗ボーナスマイルは、「搭乗するごと」に獲得できます。初回搭乗時と毎年初回搭乗時に獲得できるものとなっています。

入会ボーナスマイル・継続ボーナスマイルとは「併用されません」。入会ボーナスマイル・継続ボーナスマイルを採用するカードと、搭乗ボーナスマイルを採用するカードに分かれているわけです。

航空機に乗る機会が多い場合は、搭乗ボーナスマイルを採用するカードでも問題ありません。しかし毎年確実に航空機を利用するわけではない方は、入会ボーナスマイル・継続ボーナスマイルを採用するカードをおすすめします。

フライトボーナスマイル

フライトボーナスマイルは、フライトマイルにボーナスが加えられるものです。

フライトマイルは、区間基本マイレージに搭乗クラスによる運賃倍率が掛け合わされたものです。そこに一定比率のフライトボーナスマイルが設定されるわけです。

- フライトマイル:区間基本マイレージ×搭乗クラスの運賃倍率

- フライトボーナスマイル:区間基本マイレージ×搭乗クラスの運賃倍率×フライトボーナスマイル積算率

フライトボーナスマイルの積算率は、「10%から50%」となっています。積算率は「カードのグレードに影響」を受けます。

ちなみに区間基本マイレージが、1,000マイルで搭乗クラスの運賃倍率が100%であった場合のフライトマイルは、1,000マイルです。

フライトボーナスマイルの積算率が20%であれば、200マイルがフライトボーナスマイルとなります。フライトマイルの1,000マイルとは別に200マイルが加算されるのです。

法人カードでマイルを効率的に貯める方法6つ!

1.当たり前!マイル還元率が高いカードを選択する

説明は不要かもしれません。法人カードでマイルを効率的にためたいのであれば、マイル還元率が高いカードを選べばよいのです。

例えば、マイル還元率が0.5%のカードと1.0%のカードであれば、もちろん1.0%のほうが効率的にマイルが獲得できます。0.5%と1.0%であれば、マイルの貯まり具合に倍の差が 出てしまうのです。

2.カード会社運営のネットショッピングモールを利用する

マイル還元率やポイント還元率が通常よりも高くなるのが、カード会社運営の「ネットショッピングモールの利用」です。

通常の還元率の10倍や20倍になることもあり、還元率にすると「10%や15%以上」になることもあるのです。ネットショッピングモールを経由せずに買い物をしてしまうと、通常の還元率となってしまうので注意してください。

3.カードの優待店を積極的に利用する

各クレジットカードには、必ず優待店が存在しています。カード優待店を利用すると、利用分が通常よりも高い還元率になることもあるのです。

優待店によっても還元率が異なっており、場合によっては還元率が「3%以上や5%以上」に設定されていることもあり見逃せません。会社としてよく利用するショップが、優待店に設定されている法人カードを利用する、ということも検討すべきです。

4.ボーナスマイルが高く設定されている法人カードを利用する

年会費との兼ね合いが重要になってきますが、ボーナスマイルが高く設定されていると、それだけ多くのマイルを獲得することになります。

特に注目すべきは、継続ボーナスマイルと毎年初回搭乗ボーナスマイルです。

例えば、継続ボーナスマイルが1,000マイルのカードと2,000マイルのカードがあるとします。10年間カードを継続して利用し続けたとすると、それだけで10,000マイルも獲得に差が出てくることになります。

ボーナスマイルが高く設定されているのは、「ゴールドカード以降のグレードの高いカード」となります。プラチナカードなどの上級カードになればなるほど、ボーナスマイルが高く設定されるのです。

上級カードは年会費が高くなるので、年会費をどこまでボーナスマイルでカバーできるかも計算した上でカード選びを行ってください。

5.社員にも法人カードを発行し利用させる

会社の経費の多くを、クレジットカードで支払うようにするのです。クレジットカードは基本的に利用しなければなマイルは獲得できません。利用額が高くなればなるほど、マイルの獲得額も高くなるのです。

月に数万円しか利用しなければ、獲得できるマイルも少ないままです。一方で月に数十万円のカード利用をしていれば、獲得できるマイル数も膨大になるわけです。

法人カードに関して追加カードが発行できるものもあります。数十枚発行できるものもあれば、100枚以上発行できるものもあります。より多くのマイルを獲得したいと考えるのであれば、社員分の法人カードも発行し「会社の経費の支払い」に積極的に利用させましょう。

経営者の方の中には、

という方もいるでしょう。

確かに追加カードにも年会費が発生します。しかし本会員カードに比較すると、追加カードの年会費は低く設定されているのです。それほど大きな負担にはなりません。

例えば「三井住友ビジネスカードクラシック(一般)」の本会員年会費は税込みで1,375円です。追加カードは20枚まで発行可能であり、追加カード年会費は税込みで440円に過ぎません。

追加カードをしっかりと活用すれば、マイルやポイントですぐ取り戻せるはずです。仮に追加カードを発行したとしても経営に大きな影響を与えることはありません。

6.マイルの移行上限に注目!

自社の利用でどれだけのポイントが獲得でき、どれだけマイルを移行するのかを、まずはシミュレーションしておかなければならないのです。

たとえば法人カードのアメリカン・エキスプレス・ビジネスカードですが、ANAマイルへポイントを移行するためにまずはメンバーシップ・リワード ANAコースに加入をしなければなりません。

年会費は税込みで5,500円かかります。そして年間のマイル移行上限は、80,000マイルとなっているのです。

アメリカン・エキスプレス・ビジネスカードの場合は、仮に80,000マイルを超えるポイントを獲得したとしても年間で80,000マイルを超えるマイルを獲得できないわけです。

法人カードを選ぶ時には、マイルの移行上限もチェックしておきましょう。

ちなみに同じく法人カードの「EX Gold for Biz iD×QUICPay」に関しては、JALマイルへの移行上限は年間60,000マイルとなっています。

一方でANAマイルへの移行上限はありません。EX Gold for Biz iD×QUICPayは、ANAマイルを大量に獲得したい、という方に適した法人カードというわけです。

法人カードでのマイルの獲得に関する注意点

法人カードの年会費とマイル獲得のバランスが大事

法人カードのほとんどは年会費がかかります。年会費がかからない法人カードは「ライフカードビジネス」のみであり、その他の法人カードは「すべて年会費が設定」されているのです。

マイルの獲得ばかりに注目するあまり、年会費を無視してしまうと損をしてしまうこともあります。特に上級カードを狙っている方は、年会費が数万円になることもあるので注意してください。

マイルへの移行手数料はバカにならない

マイルが直接獲得できるカードであれば問題ありません。しかしクレジットカードの中には、まずはポイントが獲得され、そのポイントをマイルに交換するタイプも有るのです。

ポイントをマイルに移行するためには、「一定の手数料がかかるカードもある」ので注意しなければなりません。無料のものもあれば、年間6,000円以上かかってしまうこともあるのです。

例えば、JCBカードの「マイル自動移行コース 10マイル」や「マルチポイントコース 10マイル」は一部のカードで手数料がかかります。しかし「マイル自動移行コース 5マイル」や「マルチポイントコース 5マイル」であれば、手数料は発生しません。

と思うかもしれません。実は「10マイルコースのほうがお得」なのです。Oki Dokiポイント、1ポイントあたり10マイルコースだと10マイルに移行され、5マイルコースであれば5マイルに移行されます。

要は手数料がかかるほうが、お得にマイルに移行できるというわけです。

問題は「手数料を支払ってでも10マイルコースを選択したほうがお得なのか?」という部分です。一定以上の交換をしなければ損をしてしまいます。前もって交換ポイント数からお得になるか、それとも損するかを確認してください。

航空会社のカードが良いとは限らない

ポイントからマイルへの移行が面倒と考える方は、航空会社の法人カードを利用したいと思うはずです。しかし必ずしも航空会社のカードがおすすめとは言えません。

実は、「個人向けの航空会社系のクレジットカード」と「航空会社系の法人カード」では、マイルの獲得方法に大きな違いがあるのです。

JAL系の法人カードとANA系の法人カードですが、ショッピングマイルの獲得ができません。「航空機の利用によるマイル獲得に限定」されてしまっているのです。

カードの普段利用でマイルが貯められないとの、デメリットが航空会社系クレジットカードにはあるわけです。

マイルが最もたまりやすいおすすめの法人カードがこれだ!

こちらではなぜセゾン・プラチナ・ビジネス・アメリカン・エキスプレス・カードが、最もマイルを獲得しやすいカードであるかを明らかにします。

- JALマイルへの移行手数料がかからない

- マイル還元率が1.0%を超えている

- 空の旅がしやすいカードである

JALマイルへの移行手数料について

セゾン・プラチナ・ビジネス・アメリカン・エキスプレス・カードでは「SAISON MILE CLUB」の利用について年会費がかかりません。ですからマイルへの移行手数料がかからないのです。

通常のSAISON MILE CLUBの年会費は、税込みで4,400円となっています。

JALマイルへの移行のみが対象となりますが、「マイルへの移行に余計な手数料が発生しない」というのも大きなメリットの一つです。

マイル還元率について

前述したように、一般的に法人カードになるとマイル還元率は下がってしまいます。0.5%やひどいものになると、0.3%に設定されているものもあるのです。

しかしセゾン・プラチナ・ビジネス・アメリカン・エキスプレス・カードのマイル還元率は、結果的に「1.0%」を超えています。

まずカードを利用すると、2,000円につき20マイルが獲得できます。マイル還元率は1.0%となっています。

注目すべきはポイントです。カード利用をすると永久不滅ポイントがもらえるのですが、1,000円につき1ポイントが付与されます。その永久不滅ポイントは200ポイント貯めることで、500マイルに手数料無料で交換できます。(JALマイルのケース)

マイルの付与とポイントのマイルの移行を合わせると「マイル還元率は1.125%」にもなるのです。

- 永久不滅ポイント1ポイントあたり5円相当として計算しています。

- 永久不滅ポイントはANAマイルに交換することも可能です。ANAマイルへの交換レートは1ポイントあたり3マイルとなっており、JALマイルよりもお得です。(JALマイルの交換レートは1ポイントあたり2.5マイル)

空の旅のしやすさについて

どんなにマイルが獲得できたとしても、航空機の利用に何かしらのメリットがないカードであれば意味がありません。その点セゾン・プラチナ・ビジネス・アメリカン・エキスプレス・カードは空の旅がしたくなるカードなのです。

- プライオリティパスがついている

- 海外旅行保険と国内旅行保険が付帯している

- 海外サポートデスクあり

- 海外おみやげ宅配サービスあり

- 空港送迎タクシーサービスあり

- ホテル特典サービス・予約サービスあり

プライオリティパスが付いていることで、「海外の主要空港のラウンジが利用」できます。またクレジットカードの機能として、国内主要空港とハワイ・ホノルルのダニエル・K・イノウエ国際空港のラウンジ利用ができます。

プライオリティパスは本来429米ドルの年会費(2018年7月現在で45,000円相当)がかかるサービスです。

海外旅行保険も国内旅行保険も充実しています。特に海外旅行保険は、すべて自動付帯となっており最高補償額は1億円となっています。

「セゾン・プラチナ・ビジネス・アメリカン・エキスプレス・カード」の公式サイトはこちら

まとめ

法人カードでマイルを獲得する主な方法は4つです。

- カードショッピングをする

- カードショッピングで獲得したポイントをマイルに移行する

- 航空機に乗る(フライトマイルの獲得)

- クレジットカードのボーナスマイル条件を満たす

すべての方法が利用できるわけではありません。カードごとに利用出来るものとできないものがあるのです。

基本的な獲得方法となるのはカードショッピングです。カードの普段使いがマイルの獲得に大きな影響を与えるので、マイル還元率やポイント還元率に注目しなければなりません。

法人カードで効率的にマイルを獲得する方法は6つ紹介しました。特に注目すべきは以下の3つです。

- マイル還元率・ポイント還元率が高いカードを利用する

- より多くカードを利用する

- 還元率が高くなる利用方法を採用する

基本となるのはマイル還元率とポイント還元率です。マイルが獲得できるカードであったとしても還元率が低ければ、効率的に貯められません。

また利用額も重要です。どんなに還元率がよくても利用額が少なければマイルはたまらないのです。

利用にも効率を求めなければなりません。優待店を利用したり、専用のショッングモールを利用するなどして、少しでも還元率をい高める努力も必要です。

マイルが効率的に貯められる法人カードして「セゾン・プラチナ・ビジネス・アメリカン・エキスプレス・カード」を紹介しましたが、特に注目したのが普段利用のマイル還元率です。

マイル還元率が1.0%を超えている法人カードは限られています。しかもJALマイルへの交換手数料がかからない、とのメリットも忘れてはなりません。

ちなみにアメックスでありプラチナカードでもあるので、年会費が気になるでしょう。年会費は税込みで22,000円となっています。年間ショッピング利用額が200万円以上であれば、次年度の年会費は半額の税込み11,000円となります。

200万円利用すれば、マイル還元率を1.125%で計算すると23,000円分のマイル獲得となります。年会費は22,000円なのでコストを十分にカバーできるわけです。前年度が200万円以上の利用であれば年会費は11,000円なので、マイルだけで10,000円以上もお得になります。