法人カードを利用する上で不満に思うことが多いのが、

というものです。法人カードは基本的にカードショッピングのみに対応しているものが多く、借り入れについてはできない仕様になっているものがほとんどでした。

しかし最近になって多くの経営者の要望にこたえるかのごとく、いくつかカードキャッシングができる法人カードも出てきました。

こちらではカードキャッシングができるタイプの法人カードを選ぶときに重視すべきポイントをお伝えします。さらにそのポイントにおける注意点についても明らかにします。

カードショッピングができるおすすめの法人カードも4つ紹介します。

法人カードとは長い付き合いになります。自社のビジネスにも大きく関わってくるわけです。使えないカードを選択しないようにするためにも、どんなカードを利用すべきなのかを知ることは大切です。

キャッシングOKの法人カードの比較ポイントその1:キャッシング利用ができる

ほとんどの法人カードはキャッシングの利用が不可である!

すでに法人カードを探してみた経験がある方なら知っていることだとは思いますが、そもそも法人カードのほとんどにキャッシング枠が付帯していません。

例えば有名な法人カードである「MUFGカード・プラチナ・ビジネス・アメリカン・エキスプレス・カード」や「JCB法人カード」にも付帯していません。

そもそも、キャッシングつき法人カードの選択肢は少ないといった問題点があるのです。

なぜ法人カードにはキャッシング枠が付帯していないものが多いのか?

法人カードに関しては、個人事業主であるとか法人経営者が利用することになります。

よってキャッシング枠の使いみちに関しては、事業向けになるケースが多いといったことがカード会社側から問題されているのです。

仮に事業資金として使われてしまうと、経営の失敗時に貸し倒れが発生することになります。企業の倒産率は低くありません。

法人カードの中でキャッシング枠が付帯されているものとは?

- 「P-one Business Mastercard®」

- 「三井住友ビジネスカード for Owners(一般、ゴールド、プラチナ)」

有名な法人カードの中でキャッシング枠が付帯しているものとしては、上記の2つがあります。そちらのカードであれば法人カードでありながら、ショッピングだけではなくキャッシング利用も可能なのです。

法人カードではありますが、キャッシングの利用方法は個人カードと同じです。付帯している国際ブランドの利用できるATMを利用してお金を引き出すだけです。

キャッシングOKの法人カードの比較ポイントその2:キャッシング利用限度額

どれだけ借り入れできるのかを調べておくこと

キャッシングできるからといって自分の思ったような利用ができるわけではありません。あなたが「300万円借りたい」と思っているのに、キャッシングの利用限度額が100万円であれば意味がないわけです。

各法人カードにはそれぞれ個別の限度額が設定されています。さらに個人によって設定される限度額は大きく異なります。

100万円が最高利用限度額に設定されているカードであったとしても、10万円や20万円の枠しかもらえない人もいるわけです。

審査によってどのように評価されるかも、利用限度額には大きく関わってくるので注意しなければなりません。

基本的に各カードの最高利用限度額にはグレードが大きく関係してきます。

- ノーマルカード

- ゴールドカード

- プラチナカード

- ブラックカード

すべてのカードに当てはまるわけではありませんが、ノーマルタイプの法人カードであれば最高利用限度額は100万円程度です。ゴールドカードタイプの法人カードの最高利用限度額は300万円程度であり、プラチナカードタイプであれば500万円程度となっています。

ブラックカードに関しては特に設定されていないケースが多くなっており、数千万円の限度額が設定されることも珍しくありません。

ショッピング枠との兼ね合いにも注目をすること

キャッシング枠とショッピング枠に関しては、連動していることが多くなっています。

例えば総枠で500万円というケースですでにショッピング枠を300万円利用している場合には、キャッシング枠は200万円しか利用できない、ということになるわけです。

またキャッシング可能枠を個別に設定しているカードも存在しています。例えば総枠は500万円までであるが、キャッシング枠は100万円まで、と決めているケースも有るのです。

キャッシング枠の利用に関しては、法人カード会社としても警戒してくるので制限されるケースも珍しくありません。

ショッピング枠に比べて貸倒れる確率が高いといった理由があるからです。キャッシング枠を個別に設定して貸し倒れのリスクを引き下げようとしてくるのです。

法人カードのキャッシング枠は総量規制の対象となるのか?

総量規制の対象となってしまいます。

法人に対する事業性の貸し出しに関しては、総量規制の対象外となるのが総量規制です。しかし法人カードのキャッシング枠に関しては、個人に対する貸し出しに分類されてしまう場合には、総量規制の対象となります。

よって高額のキャッシング枠を望むといったことは、しにくい状況にあるわけです。

例えば年収が300万円の方は、100万円を超えるキャッシング枠の設定はできません。仮に600万円の年収があったとしても、設定されるキャッシング枠の上限は200万円にとどまるわけです。

確かに法人カードの中には、利用限度額が500万円といったものもあります。仮に500万円のキャッシング枠を設定してもらうためには、1,500万円以上の年収がなければなりません。

※総量規制については「貸金業協会」のホームページを参考にしました。

すでに借金がある方は要注意

総量規制は個別のキャッシングに対応しているわけではありません。消費者金融や信販会社(クレジットカード会社)の借り入れ全体にかかってくる規制なのです。

例えば年収が600万円であり、すでに消費者金融から100万円の借入がある場合には、法人カードのキャッシング枠の最高額は200万円ではなく100万円になってしまいます。

すでに借金がある方は、その借金額も関わってきてしまうわけです。

一部の法人カードに関しては、総量規制から除外される可能性があります。ただし各カードで規則が異なるので、個別にチェックして確かめなければなりません。

さらに一定の要件を満たすことも求められるので、ハードルは低くないのです(P-one Business Mastercard®であれば年収の3分の1を超える借り入れも条件を満たせば可能です)。

キャッシングOKの法人カードの比較ポイントその3:金利

キャッシング金利が少しでも低いほうが有利である

法人カードでキャッシングを計画しているのであれば、キャッシングの金利は必ず比較しなければなりません。そして低い金利が設定されているものを選ぶべきなのです。

まず大前提として知っておいてほしいのは、カードショッピングとカードキャッシングは、金利の支払いにおいて大きく異なるという部分です。

一方でカードキャッシングについては、基本的に金利が発生します。

仮にボーナスまでに返済を終えたとしても金利が発生します。極端な話をすれば、カードキャッシングを利用して翌日になれば金利が発生するのです。

カードキャッシングをして当日中に完済すれば、原則としては金利は発生しません。

しかし借り入れをおこなって当日中に完済するということは、現実的ではありません。よってカードキャッシングをすると、ほぼ100%金利が発生するということになるわけです。

話をもとに戻して金利が高い法人カードを利用した場合ですが、返済総額が増えることになってしまいます。金利が少し変わっただけでも、返済総額は大きく異なるということは理解しておかなければなりません。

では1ヶ月あたりで金利がどの程度発生するのか、ということを確認してみましょう。

まずは200万円を年利15.0%で借りた場合です。

200万円を15.0%の金利で1カ月借りたとすると、発生する金利は2万5,000円となります(200万円×15.0%÷12カ月)。

一方で、200万円を年利5.0%で借りた場合はどうなるでしょう。

発生する金利は約8,333円となります(200万円×5.0%÷12カ月)。

金利の高いカードキャッシングを利用してしまえば、月々の返済額の多くの割合を金利が占めることになりかねません。

そもそも利息は借金の残額と期間にかかってきます。期間が長くなればなるほど、金利を支払い続けなければなりません。金利が高い法人カードを選ぶのは自殺行為なのです。

ただし金利比較は単純ではありません。実はクレジットカード会社はカードの金利を曖昧に表現しているのです。

金利比較のコツ

以下の2つの法人カードがあるとします。

- A法人カード:年利5.0%から18.0%

- B法人カード:年利8.0%から15.0%

どちらのほうが有利だと思うでしょうか?

実は使う方によってA法人カードのほうがおすすめになることもありますし、B法人カードのほうがおすすめになることもあるのです。

クレジットカードの金利は利用限度額に大きく左右されます。利用限度額が数百万円などといった高く設定される場合には、最低金利に近い設定となります。

一方で利用限度額が数十万円などといった、低く設定される場合には、最高金利に近い設定となるのです。

- 数十万円の利用限度額を希望している方:最高金利が低いカードがおすすめ

- 数百万円の利用限度額を希望している方:最低金利が低いカードがおすすめ

上記のような結論となるわけです。

要はA法人カードは、高額の利用限度額を希望している方におすすめであり、B法人カードは低額の利用限度額を希望している方に向いています。

法人カードのキャッシング金利に利息制限法は適用されるのか?

利息制限法が適用されます。利息制限法は消費者金融や信販業者の融資などに適用されるのです。

法人カードのキャッシングについては、クレジットカード会社という信販業者が行っている融資なので適用されることになります。業者としても法律は守らなければなりません。

では利息制限法の中身を確認してみましょう。

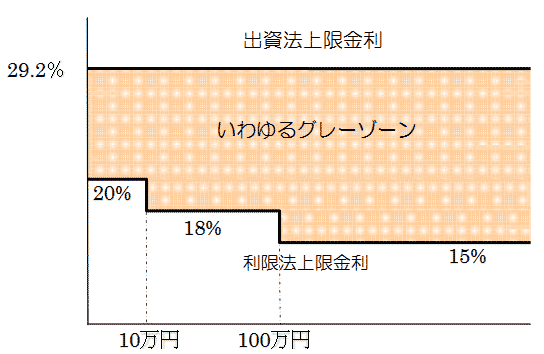

上記の図をまとめると以下のようになります。借入額が、

- 10万円未満のケースの上限年利:20.0%

- 10万円以上100万円未満のケースの上限年利:18.0%

- 100万円以上のケースの上限年利:15.0%

借入額が高額になればなるほど、上限の金利が抑えられることになります。ここで注目してほしいのが「借入額」としているところです。

多くの方が気になっているのが、

というところでしょう。

確かに借り入れごとに少額であると上限年利が高く設定されてしまうように思えてしまいます。しかし基本的には利用限度額の金額で上限金利が設定されることになります。

よって利用限度額が200万円であれば、基本的には年利は15.0% 以下が設定されるのです。仮に1万円ずつ借り入れたとしても、15.0%以下の金利が設定されることになります。

グレーゾーン金利について

以前のクレジットカードではグレーゾーン金利なるものが実際にありました。実は金利に係る法律は2つあります。今回紹介した「利息制限法」と「出資法」です。

現状では、消費者金融や信販業者の融資に関しては「利息制限法」が適用される、ということが明らかにされているので、どの業者の利息制限法に基づいて金利設定を行っています。

一方で以前のクレジットカード会社の多くは、出資法を採用していました。利息制限法の上限を超えた金利設定で貸し出していたのです。多くの過払い金が発生する事態となりました。

遅延損害金にも注目しよう

遅延損害金とは一般的な金利とは異なり、返済に遅れたときのみに設定されるものです。「ペナルティで課される金利」と覚えておきましょう。

返済に遅れることがなければ、遅延損害金を支払う必要はありません。ただしいつも資金繰りが良いわけではないはずです。返済が滞る可能性もあるので、一応は遅延損害金もチェックした上でカードを選んでください。

ちなみに遅延損害金については年利で18.0%から20.0%に設定されていることが多くなっています。20.0%に近い遅延損害金を設定している法人カードは不利な傾向にあり、15.0%に近い設定をしている法人カードは有利な傾向にあります。

こちらについては余裕がある場合のみで構いません。時間的な余裕があり、もう少し詳しく比較して法人カードを選びたい、という方は遅延損害金の比較も実施してみましょう。

キャッシングOKの法人カードの比較ポイントその4:支払い方法

一括払い以外の支払い方法が用意されているか?

そもそも法人カードについては、一括払いのみの対応しかしていないものも少なくありません。

特にカードショッピング機能しかない法人カードに関しては、一括払いしかできないものが多いのです。よって資金繰りが悪化しているときなどは、返済に困りやすい、といったマイナスの特徴もあるわけです。

一方でカードキャッシングができる法人カードに関しては、基本的に一括払い以外の支払い方法が用意されているものなので安心してください。

基本的には以下の2つのタイプの支払い方法が用意されています。

- 一括払い

- リボルビング払い

リボルビング払いとは、毎月の支払い額を一定にするものです。例えば毎月5,000円を支払い続けて返済をしていく、ということになります。月々の返済額が一定なので、安定した支払いが行えます。

一括払いであると、5,000円や6,000円といった少額の支払いの月もあるでしょう。しかし高額のキャッシングをしたうえで、一括払いとなると、100万円や200万円を翌月の支払いまでには融通しなければなりません。

そもそもカードキャッシングをする上で、一括払いを利用するというのは自殺行為でもあるのです。高率の金利がかかるのは嫌だとは思いますが、なるべくリボルビング払いも有効活用してください。

法人カードで繰り上げ返済は利用できるのか?

繰り上げ返済としてのメリットは、返済総額を引き下げるというものがあります。借金残額を減らせれば、それだけ金利の支払い額が減るのです。

例えば実質年率15.0%で100万円のキャッシング残額があるとします。月の金利の発生額は1万2,500円です(100万円×15.0%÷12カ月)。

一方で50万円を繰り上げ返済し、残額が50万円である場合の月の金利の発生額は6,250円です(50万円×15.0%÷12カ月)。

このように繰り上げ返済ができれば、金利の支払い額が減るので有利な返済ができるようになるわけです。

ただし繰り上げ返済はあくまで資金的な余裕があるときしか利用できません。もしかしたら繰り上げ返済ができるような余裕があるときはないかもしれないのです。

「繰り上げ返済を資するつもりはない」という方であれば、こちらについては気にしないでもOKです。

繰り上げ返済できる法人カードの一つが「P-one Business Mastercard®」です。そちらのサービスに「リボゾー」とういうものがあります。

リボゾーであれば支払額を1円単位で自由に増額できるので、余裕があるときの繰り上げ返済に活用できるわけです。リボゾーは、ポケットカードのクレジットカードで利用できるサービスとなっています。

返済日が選択できるか?

ほとんどの法人カードは返済日が決まっています。例えば「毎月27日」であったり、「毎月1日」であったり、となっているわけです。カード会社が決めているものなので、利用者は従わなければなりません。

返済日が事前に決まっているということは、その日に支払いを合わせなければなりません。しかし各法人によって売上の入金日は異なっています。

よって入金日の前に支払日が来るようになってしまうと、毎月資金繰りが悪化する、ということにもなりかねません。

そこで注目してほしいのが、返済日が設定できる法人カードなのです。しかし前述したように、ほとんどの法人カードの返済日は決められています。申込者が選択できるわけではありません。

しかしアメリカン・エキスプレス・カードであれば、自分で設定できるのです。

アメリカン・エキスプレスの法人カードには以下のものがあります。

- アメリカン・エキスプレス・ビジネス・カード

- アメリカン・エキスプレス・ビジネス・ゴールド・カード

- アメリカン・エキスプレス・コーポレート・カード

- アメリカン・エキスプレス・ゴールド・コーポレートカード

- アメリカン・エキスプレス・東海エクスプレス・コーポレート・カード

ビジネスカードは比較的小規模の法人や個人事業主を対象としたものであり、コーポレートカードは規模が大きな法人を対象としています。

1.キャッシング利用限度額でおすすめの法人カード~セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード~

高額設定される可能性あり

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードの最高利用限度額については、特に設定されていません。

実際に保有している方に調査をしてみると、300万円から500万円程度に設定されている方が多くなっていることがわかりました。また高収入などの条件が良い方になると、1,000万円程度に設定されていることもあります。

そもそもセゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードはプラチナカードということもあり、キャッシング枠やショッピング枠についてはかなり高額の設定もOKとなっています。

プラチナカードということもあり、保有している方はステータスのある方ばかりです。返済能力に優れており、高額のキャッシング枠を設定してもOKという方ばかりなので、前述したような高額のキャッシング枠が設定されるわけです。

また一律の限度枠設定が設けられていない、という部分にも夢を感じます。いきなり高額の利用限度額が設定される可能性は低いですすが、利用実績によっては数千万円の利用限度額が設定されるかもしれません。

高額・高頻度でカード利用をする方であれば、キャッシング枠についても融通してくれるかもしれないのがセゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードなのです。

ショッピング利用の特典あり

キャッシング利用ではありませんが、高額の枠がもらえるからこその特典が用意されているのもセゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードの強みです。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードでは年間ショッピング利用額が200万円を超えると、次年度の年会費が半額になるといった特典が用意されています。

通常の年会費は税込みで2万2,000円となっています。法人のプラチナカードとしては、低い年会費設定となっているわけですが、さらに年会費がお得になります。年に200万円以上カードショッピングをすれば半額の1万800円の年会費で済むのです。

キャッシング特典ではありませんがセゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードの高額利用を考えている方は、ぜひ年会費の半額特典も狙ってみましょう。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードの基本スペック

| 年会費 | 2万2,000円(税込み)※ |

|---|---|

| 追加カード | 子カード(年会費3,300円)、ETCカード(年会費無料) |

| ショッピングの利用可能枠 | 一律の制限なし |

| キャッシングの利用可能枠 | 一律の制限なし |

| 国際ブランド | アメリカン・エキスプレス |

| 保険サービス | 海外旅行傷害保険(最高1億円(自動付帯))、国内旅行保険(最高5,000万円)、ショッピング保険(最高300万円) |

カードショッピング年間200万円以上で次年度の年会費は半額の1万1,000円になります。

「セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード」の公式サイトはこちら

2.金利でおすすめの法人カード~P-one Business Mastercard®~

他の法人カードに比べて低金利でカードキャッシングできる

P-one Business Mastercard®のカードキャッシングの設定金利は以下のとおりです。

- 最低キャッシング利率:12.0%

- 最高キャッシング利率:17.95%

あまり大きな特徴がないように思えるかもしれませんが、実は最高キャッシング利率が他のクレジットカードとは異なっています。

前述したように、法人カードの設定利率は利息制限法に大きな影響を受けます。

法人カードの設定される利用限度額については、少なくても10万円以上に設定されることが多いわけです。よって利息制限法から見ると18.0%が上限金利となります。

実は法人カードでは、その「10万円以上100万円未満に設定される上限金利の18.0%」を上限として設定しているものが多くなっています。

有名な法人カードで言えば、EX Gold for Biz S iD×QUICPayがキャッシングの上限金利を18.0%としています。他のほとんどの法人カードも上限金利を18.0%にしているわけです。

P-one Business Mastercard®については17.95%と0.05%のみ低い設定なので、「そんなにお得ではない」と思う方もいるかも知れません。しかし長期間利用すると大きな差になることもあります。

例えば50万円を借り入れ続けると仮定してみましょう。

18.0%と17.95%の金利は差は0.05%なので、1ヶ月あたりの金利支払い額の差は約20円となります(50万円×0.05%÷12カ月)。仮に10年間利用したと仮定すると、240円の差になります。20年で480円の差になるのです。

ここでは50万円としましたが、P-one Business Mastercard®はゴールドカードでもあるのでもっと高額を利用するかもしれません。70万円や80万円を利用し続けるとなると金利の支払い額の差はもっと大きくなるわけです。

もう一点、最低キャッシング利率にも注目しましょう。P-one Business Mastercard®の最低キャッシング利率は12.0%に設定されています。この利率も実は低い設定となっています。

こちらも比較してみましょう。

300万円を借り入れし続けると仮定し、金利差を3.0%とします。

1ヶ月あたりの発生する金利額の差は7,500円となります(300万円×3.0%÷12カ月)。

上記のケースだと年間で9万円もの差になります(7,500円×12カ月)。さらに10年間だと90万円もの差になるわけです。

金利がたったの3.0%異なるだけでも支払額には大きな影響が出てきてしまいます。

金利が優遇されるキャンペーン実施中

P-one Business Mastercard®では、発行から60日以内の利用分に関して優遇金利が適用されるキャンペーンを実施しています。

期間中の優遇金利は5.95%のマイナスとなっており、金利がさらにお得になるのです。

たとえば最高キャッシング利率の17.95%が適用されてしまったとしても、発行から60日間の利用はマイナス5.95%の「12.0%」の借り入れができるわけです。

5.95%の金利のマイナスですが、70万円の利用でシミュレーションしてみましょう。

70万円の借り入れを17.95%で実施すると、1ヶ月の金利の発生額は10,470円(端数切り捨て)となります。

一方でマイナス金利が適用され70万円をキャッシング利率12.0%で1カ月借りたとしましょう。その場合の発生する1ヶ月分の金利額は7,000円です。

1ヶ月で2,500円近くもの差がでることになります。それが60日間ということなので、最大で2ヶ月ほども続く、ということになります。

法人カードを手に入れてすぐに高額の借り入れを行いたい、と考えている方はキャンペーン金利にも注目しましょう。P-one Business Mastercard®は、検討に値する法人カードです。

P-one Business Mastercard®の基本スペック

| 年会費 | 2,200円(税込み)(初年度無料)※1 |

|---|---|

| 追加カード | 子カード(年会費無料)、ETCカード(年会費無料)※2 |

| ショッピングの利用可能枠 | 300万円まで |

| キャッシングの利用可能枠 | 300万円まで |

| 国際ブランド | Mastercard® |

| 保険サービス | ショッピング保険(最高300万円) |

※1:2年目以降の年会費については、本会員カードのみ前年度に1度でも利用があれば無料になる(実質年会費無料の法人カード)

※2:ETCカードの発行手数料は発生する1,100円(税込み)

「P-one Business Mastercard®」の公式サイトはこちら

4.支払い方法でおすすめの法人カード~シマホ ビジネスカード~

- 一括払い可能

- リボ払い可能

- 「あとリボくん」利用可能

- 「リボゾー」利用可能

シマホ ビジネスカードは一括払いとリボ払いに対応している法人カードです。ポケットカードの一種であり、リボゾーも利用できるなど、多種多彩な返済に対応しているわけです。

資金に余裕がある時にはカードキャッシングでも一括払いが選択可能です。一括払いであれば、金利の支払額も大きく抑制できます。お得なキャッシングになるわけです。

リボ払いに関しては、毎月一定額を返済し続けることになります。月々の返済額は締切日の残高を元にして決定します。基本的に残高が高くなればなるほど、月々の返済額が増えていきます。

逆に返済が進み残高が低くなれば、返済額も連動して低くなるといった特徴を持っているわけです。

ポケットカードのキャッシングリボ払いの月々の返済額は、各コースによって異なっています。シマホ ビジネスカードに関しては「ホワイトコース」と呼ばれるコースに属しているので、そちらにおける毎月の返済額を紹介します。

ホワイトコースの月々の返済額

| 締切日残高 | 弁済金(月々のお支払額) |

|---|---|

| ~100,000円 | 5,000円 |

| 100,001円~150,000円 | 6,000円 |

| 150,001円~200,000円 | 8,000円 |

| 200,001円~250,000円 | 10,000円 |

| 250,001円~500,000円 | 13,000円 |

| 500,001円以上は、100,000円増すごとに | 3,000円ずつ加算 |

たとえば25万円の借り入れを行うと月々の返済額は1万円となります。1万円の中で借金残額と利息金を支払っていくことになるわけです。

返済が進んでいくと借金残額は20万円以下になることもあることもあるでしょう。仮に19万円になったとすると、月々の返済額は8,000円に低下します。15万円以下になれば6,000円となっていくわけです。

また新たに借り入れを実施し、残高が30万円になったら月々の返済額は1万3,000円に増額されることになります。

「あとリボくん」とは?

あとからリボ払いに変更できるサービスのことを指しています。

カードキャッシングをした時は一括払いで対応できると思っていたとしても、「今月の支出が多く一括払いへの対応が難しい」ということになることもあるでしょう。

カードキャッシングは基本的にATMで行うので問題はありませんが、カードショッピングをする時はレジで「一括払い」か「リボ払い」決めて店員に伝えなければなりません。

恥ずかしさもあり「一括払い」と述べてしまう方も多いのです。そんな方でも「あとリボくん」があれば問題ないわけです。

「リボゾー」とは?

決まっている返済額以上の返済ができる、いわゆる繰り上げ返済系のサービスとなっています。

リボルビング払いは前述したように、毎月の返済額が決まっています。一定の返済額を支払っていくことになるので、大きな負担にはなりませんが「返済期間が長くなる」といったマイナスの特徴もあるわけです。

リボゾーで返済額を増額することで、借金残額を早く減らすことが可能です。利息額の支払いを抑制することにも繋がりますし、返済期間を短くすることもできるわけです。

リボゾーの優れている所は、額を自由に設定できるという部分です。

1円単位での設定が認められているので、月々の返済額が5,000円であれば5,001円にすることも可能です。また大幅に増やすことも可能です。10万円や20万円にして、一気に返済を進めてしまうことだってできます。

要はシマホ ビジネスカードであれば、約定返済額以上であればいくらでも返済ができるのです。より自由な返済をおこないたいという方に適したカードです。

シマホ ビジネスカードは島忠・ホームズ各店でも利用できるのか?

VISAの加盟店であれば利用できます。何も島忠・ホームズの店舗でしか利用できないわけではありません。

実際にビジネスカードの中には、提携している店舗でなければ利用できないものも存在しています。たとえばオートバックスでしか利用できない「オートバックス ビジネスカード」や、建デポでしか利用できない「建デポ ビジネスカード」といったものもあります。

しかしシマホ ビジネスカードはVISAの加盟店で利用できるので、国内だけではなく海外利用も可能なのです。もちろん海外でのキャッシング利用も可能です。店舗名が入っていますが、使い勝手に何の問題もありません。

シマホ ビジネスカードの基本スペック

| 年会費 | 無料 |

|---|---|

| 追加カード | 子カード(年会費無料)、ETCカード(年会費無料) |

| ショッピングの利用可能枠 | 300万円まで |

| キャッシングの利用可能枠 | 300万円まで |

| 国際ブランド | VISA |

| 保険サービス | 紛失・盗難補償のみ |

まとめ

キャッシングができる法人カードの比較ポイントを4つ紹介しました。

- キャッシング枠が付帯していること

- キャッシング利用限度額

- 金利

- 支払い方法

まず比較をする前に大前提として知ってほしいのは、カードキャッシングできる法人カードは少ない、ということです。ですから比較するカードは少数になるはずです。より細かな部分までチェックして、より自身にマッチしたカードを見つけ出しましょう。

対象が少ないのでキャッシング枠が付帯している法人カードを探すことから始めなければなりません。

キャッシング利用限度額ですが、あなたがどの程度の額を望んでいるのか、という部分に大きく関わってきます。高額の限度額を望むのであれば、ゴールド・カードやプラチナ・カードなどを選びましょう。

金利についてはキャッシング希望額も大きく関わります。定額を希望する場合には最高利率を比較してください。

高額を希望する場合には、最低利率を比較すべきです。また返済に遅れが出ると通常よりも高い利率が設定されるので注意しましょう(遅延損害金)。

支払い方法もカードキャッシングを行う上では重要です。リボ払いができるカードを選択してください。さらにそのリボ払いを有効活用できるサービスが付帯しているかも確認すべきです。

一括払いでキャッシングしたあとに、リボ払いに変更できるサービスがあれば便利です。繰り上げ返済ができるサービスがあれば、返済総額を引き下げられます。

おすすめのキャッシングができる法人カードは4つ紹介しました。

- ステータスもありキャッシング機能も付帯している「三井住友ビジネスプラチナカード for Owners」

- 限度額に一律の設定がない「セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード」

- お得な金利サービスを実施している「P-one Business Mastercard®」

- リボ払いに優れる「シマホ ビジネスカード」

三井住友ビジネスプラチナカード for Ownersはキャッシング枠が付帯しているだけではなくステータスもあります。国内でも屈指の法人カード、といっても過言ではありません。キャッシング利用もできるので、事業に幅広く活用できるおすすめの法人カードです。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードは前もって最高利用限度額を決めていません。個別に審査で決定しているのです。しかもプラチナ・カードということもあり、500万円や1,000万円といった限度額を設定される方も珍しくありません。

P-one Business Mastercard®は金利が12.0%から17.95%に設定されています。さらにカード発行から60日間は5.95%も金利がお得になります。金利重視の法人カードとなっているので、特に高額のキャッシング利用を検討している方におすすめなのです。

シマホ ビジネスカードは、リボ払いの機能に優れています。リボ払いをあとからでも設定できますし、リボ払いの返済額を1円単位で増額することも可能です。返済のしやすさに特化した法人カードなのです。

あなたはカードキャッシングができる法人カードのどのような部分に注目するでしょうか?

- ステータスの高さに注目しますか?

- 限度額の高さに注目しますか?

- 金利の低さに注目しますか?

- 支払いやすさに注目しますか?

すべての方に万能な法人カードは存在しません。自分にとって最高の法人カードを見つけ出しましょう。