- 1 三井住友ビジネスカード for ownersの基本情報

- 2 三井住友ビジネスカード for Ownersの評判・口コミ

- 3 三井住友ビジネスカード for ownersのメリット

- 3.1 メリット1.三井住友カードのプロパーカードの信頼性

- 3.2 メリット2.対象のコンビニ、飲食店でポイント最大5%

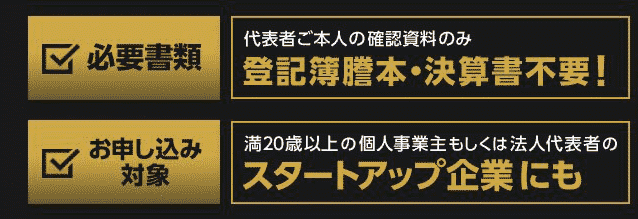

- 3.3 メリット3.申込に謄本、決算書不要で審査のハードルが低い

- 3.4 メリット4.最短3営業日で発行可能

- 3.5 メリット5.法人ETCカードは年会費条件付き無料で発行可能

- 3.6 メリット6.手厚い海外旅行傷害保険

- 3.7 メリット7.返済方法の選択肢が多い(リボ・分割・2回・ボーナス一括払い)

- 3.8 メリット8.キャッシングが可能

- 3.9 メリット9.多くのキャッシュレス決済に対応

- 3.10 メリット10.常に手厚い入会キャンペーン実施

- 3.11 メリット11.三井住友ビジネスプラチナカード for Ownersは、特別なサービスも豊富

- 3.12 メリット12.比較的高額なショッピング総利用枠 が可能

- 4 三井住友ビジネスカード for ownersのデメリット

- 5 三井住友ビジネスカード for ownersの申込・発行手順

- 6 三井住友ビジネスカード for ownersのよくある質問

三井住友ビジネスカード for ownersの基本情報

三井住友ビジネスカード for ownersは、三井住友フィナンシャルグループのクレジットカード事業を担う三井住友カード株式会社が提供する法人カードです。日本ではじめてVisaカードを発行した大手クレジットカード会社であり、そのクレジットカード会社のプロパー法人カードということで高い信頼性のある法人カードとなっています。

三井住友カードのプロパー法人カードには「三井住友ビジネスカード」がありますが、より個人事業主や小規模事業者の経営者向けに作られたのが「三井住友ビジネスカード for owners」です。

現在では、三井住友ビジネスプラチナカード for Ownersのみの提供となっています。一般カード、ゴールドカードは三井住友カード ビジネスオーナーズに統合されました。

- 三井住友カードのプロパーカードの信頼性

- セブン-イレブン、ローソン、マクドナルドなどでポイント最大10倍(ポイント還元率5.0%)

- 申込に謄本、決算書不要で審査のハードルが低い

- 最短3営業日で発行可能

- 法人ETCカードは年会費条件付き無料で発行可能

- 手厚い海外旅行傷害保険

- 返済方法の選択肢が多い(1回・リボ・分割・2回・ボーナス一括払い)

- キャッシングが可能

- 多くのキャッシュレス決済に対応

- 常に手厚い入会キャンペーン実施

- 三井住友ビジネスプラチナカード for Ownersは、特別なサービスも豊富

- 比較的高額なショッピング総利用枠

が可能

- 年会費永年無料ではない

- ベースのポイント還元率が0.5%と低めの設定

- 三井住友ビジネスプラチナカード for Ownersは、30歳以上しか作れない

三井住友ビジネスカード for owners年会費・追加カード・ETCカード比較

- 三井住友ビジネスプラチナカード for owners 年会費(税込):55,000円

- 三井住友ビジネスプラチナカード for Owners 追加カード年会費(税込):5,500円

- 三井住友ビジネスプラチナカード for Owners ETCカード年会費(税込):0円

| 国際ブランド | Visa,Mastercard® |

| カードランク | プラチナカード,プロパーカード |

| 初年度年会費(税込) | 55,000円 |

| 2年目~年会費(税込) | 55,000円 |

| 年会費優遇条件 | - |

| 追加カード/初年度年会費(税込) | 5,500円 |

| 追加カード/2年目~年会費(税込) | 5,500円 |

| 追加カード発行枚数制限 | 無制限 |

| ETCカード/初年度年会費(税込) | 0円 |

| ETCカード/2年目~年会費(税込) | 0円 |

| ETCカード発行枚数制限 | 複数枚 |

三井住友ビジネスカード for ownersポイント還元率・マイル還元率比較

- 三井住友ビジネスプラチナカード for Owners ポイント還元率/基本:0.50%

- 三井住友ビジネスプラチナカード for Owners ポイント還元率/上限:7%

- 三井住友ビジネスプラチナカード for Owners キャッシュバック:○キャッシュバック率0.3%~0.5%

| カードランク | プラチナカード,プロパーカード |

| ポイント還元率/基本 | 0.50% |

| ポイント還元率/上限 | 7% |

| ポイント倍増方法 | ●ココイコ! カラオケの鉄人:18倍 紳士服の青山:6倍 Victoria:4倍 百貨店:3倍 レストラン:2倍 ●対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元 ※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%) ※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。 ※iD、カードの差し込み、磁気取引は対象外です。※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 |

| ポイントサイト経由 | - |

| ポイントプログラム | Vポイント |

| マイル還元率/基本 | 0.30% |

| マイル還元率/上限 | 4.20% |

| マイル取得方法 | ●ポイント交換 ANAマイル:5p → 3mile クリスフライヤーマイレージ:5p → 3mile |

| フライトマイルボーナス | - |

| キャッシュバックプログラム | ○キャッシュバック率0.3%~0.5% |

三井住友ビジネスカード for owners旅行傷害保険・ショッピング保険比較

- 三井住友ビジネスプラチナカード for Owners 海外旅行傷害保険:最高10,000万円

- 三井住友ビジネスプラチナカード for Owners 国内旅行傷害保険:最高10,000万円

- 三井住友ビジネスプラチナカード for Owners ショッピング保険/国内・海外:最高500万円

| カードランク | 一般カード,プロパーカード | ゴールドカード,プロパーカード | プラチナカード,プロパーカード |

| ショッピング保険付帯条件 | カード購入+200日間 | カード購入+200日間 | カード購入+200日間 |

| ショッピング保険/海外 | 最高100万円 | 最高300万円 | 最高500万円 |

| ショッピング保険/国内 | - | 最高300万円 | 最高500万円 |

| 海外旅行傷害保険付帯条件 | 利用付帯 | 自動付帯※一部利用付帯 | 自動付帯 |

| 海外旅行傷害保険/家族特約条件 | - | - | 本会員の配偶者、本会員と生計を共にする同居の親族・別居の未婚の子 |

| 海外旅行傷害保険/死亡・後遺障害 | 最高2,000万円 | 最高5,000万円 | 最高10,000万円 |

| 海外旅行傷害保険/傷害治療費用 | 最高50万円 | 最高300万円 | 最高500万円 |

| 海外旅行傷害保険/疾病治療費用 | 最高50万円 | 最高300万円 | 最高500万円 |

| 海外旅行傷害保険/賠償責任 | 最高2,000万円 | 最高5,000万円 | 最高10,000万円 |

| 海外旅行傷害保険/携行品損害 | 最高15万円 | 最高50万円 | 最高100万円 |

| 海外旅行傷害保険/救援者費用 | 最高100万円 | 最高500万円 | 最高1,000万円 |

| 海外航空機遅延保険/乗継遅延費用保険金(客室料・食事代) | - | - | 最高2万円 |

| 海外航空機遅延保険/出航遅延費用等保険金(食事代) | - | - | 最高2万円 |

| 海外航空機遅延保険/寄託手荷物遅延費用保険金(衣料購入費等) | - | - | 最高2万円 |

| 海外航空機遅延保険/寄託手荷物紛失費用保険金(衣料購入費等) | - | - | 最高2万円 |

| 国内旅行傷害保険付帯条件 | - | 利用付帯 | 自動付帯 |

| 国内旅行傷害保険/死亡・後遺障害 | - | 最高5,000万円 | 最高10,000万円 |

| 国内旅行傷害保険/入院日額 | - | 5,000円/日 | 5,000円/日 |

| 国内旅行傷害保険/手術費用 | - | 最高20万円 | 最高20万円 |

| 国内旅行傷害保険/通院日額 | - | 2,000円/日 | 2,000円/日 |

| 国内航空機遅延保険/乗継遅延費用保険金(客室料・食事代) | - | - | 最高2万円 |

| 国内航空機遅延保険/出航遅延費用等保険金(食事代) | - | - | 最高2万円 |

| 国内航空機遅延保険/寄託手荷物遅延費用保険金(衣料購入費等) | - | - | 最高2万円 |

| 国内航空機遅延保険/寄託手荷物紛失費用保険金(衣料購入費等) | - | - | 最高4万円 |

三井住友ビジネスカード for Ownersの評判・口コミ

三井住友ビジネスカード for Ownersの良い評判・口コミ

法人用のカード作った

三井住友ビジネスカード for Owners クラシック

↑

免許証だけで作れて、速攻審査完了でめちゃ簡単だった— しっとり@半年無職したい🤢 (@shit_re) June 13, 2021

三井住友カードは、人生で初めて作ったクレジットカードで、今は個人プラチナとfor ownersプラチナの2枚持ちで、個人は神殿のデザインのものをまだ使ってます。ID、VISAタッチ、メール利用お知らせ、海外キャッシング機能も有、枠も大きくデザインも良いです🥰願わくばinfiniteかsignatureを😆— クレカ南国トラベラー (@travel_lover_r3) May 31, 2021

三井住友ビジネスカードfor Ownersは年会費1375円だがサービスは充実してるし電話もフリーダイヤル。JCBのこれはフリーダイヤルでデスクを用意してんのかな。していてもそれでようやく三井住友に近づくという話なのだが。— 漆器屋 小谷ロ剛 (@kotaniguchi) March 19, 2021

三井住友カードfor owners審査通ったーー🎉😭😭

1月に開業届出したばかり、実績ゼロ。

よーし!事業に必要なもの買うぞー😆😆

セルフバックで24000円もらえるのも嬉し💕— 智美@自分史ライターママ2y5y (@tomomi_mama1985) February 5, 2021

「三井住友ビジネスカード for Owners」はビジネスカードの中では穴場かも?!審査も甘そう。

個人事業主でもOK

会社設立間もなくてもOK

決算書不要

付帯サービス満載

銀行系のステイタス

年会費1万円以上のアメックスビジネスよりコスパ高いかな?!— 審査の甘いクレジットカード~なんとしてもカード取得をしたい人に (@sinsamainde) April 24, 2020

三井住友ビジネスカード for Ownersの良い評判・口コミまとめ

- すぐにカードが作れた

- 開業間もないけれども審査が通った

- iDが使える

- Visaブランド

- 限度額も大きい

- コールセンターがフリーダイヤル

- 年会費が安い

三井住友ビジネスカード for Ownersの悪い評判・口コミ

三井住友ビジネスカード for OwnersはGMOあおぞらネット銀行からの振替をオンライン手続きできない。むう。

買い物だったら法人銀行口座からVISAデビットで直接払えば済むんだけど、クラウド利用料とかはクレジットカードでワンクッションおきたいのよねえ— jyoshise (@jyoshise) March 19, 2021

三井住友VISA for Ownersっていうクレジットカードを使っているんだけど… ①オレの本名 ②会社名、どっちの名義も刻印されているのよ

で、ヨドバシドットコムの「オレの本名」アカウントでこのクレジットカードを使ったら、カード会社の承認がなぜか通らんっていう最悪の状況になってる👹— タクマ™@エジガリ最先端 (@suwaru_blog) February 28, 2021

三井住友ビジネスカード for Ownersまさかの却下。

おかしいなと思い

同時期辺りのブログの記事探して

条件よく見直すと

パートナーカード同時申込になってる😥

もちろん申し込んでない😭

20000ポイント取り損ねた〜。

VJAギフトカードはもらえるから

まだ救いかな😓— あすたらびすた (@HastaLaVistan) November 5, 2019

三井住友ビジネスカード for Ownersの悪い評判・口コミまとめ

- 振替をオンライン手続きできない

- ネットショッピングで承認が通らなかった

- キャンペーンの取得条件がわかりにくい

三井住友ビジネスカード for ownersのメリット

メリット1.三井住友カードのプロパーカードの信頼性

三井住友カードは、米国企業以外で、英国企業のバークレイズに次いでVisaと提携し、Visaカードを発行した日本の最大手のクレジットカード会社です。

三井住友ビジネスカード for ownersは、三井住友カードのプロパーカードの法人カードです。個人事業主から社員数20名以下の中小企業をターゲットにした法人カードとなっています。

カードランクも、

- 三井住友ビジネスプラチナカード for Owners

が用意されていて、上位カードも狙える信頼性の高いプロパーカードと言えます。

メリット2.対象のコンビニ、飲食店でポイント最大5%

三井住友ビジネスカード for ownersのポイント還元率は

と決して高くありません。

しかし、対象のコンビニやマクドナルドなどで利用した場合、ポイントが倍増します。

- セブン-イレブン ポイント還元率:+4.5% → ポイント還元率:5.0%

- ローソン ポイント還元率:+4.5% → ポイント還元率:5.0%

- マクドナルド店 ポイント還元率:+4.5% → ポイント還元率:5.0%

かなり高還元率でリアル店舗の買い物がお得になるのです。

どんなにポイント倍増特典があっても、使う機会のないお店では意味がありませんが、対象のコンビニやマクドナルドなどであれば、誰でも高頻度で使う機会があるはずです。

メリット3.申込に謄本、決算書不要で審査のハードルが低い

三井住友ビジネスカード for ownersは、個人事業主や社員数20名以下の中小企業向けに開発された法人カードです。

そのため、

- 申込に登記簿謄本不要

- 申込に決算書不要

で

- 個人事業主

- 法人経営者

- スタートアップ企業(起業間もない企業)

も対象となる法人カードです。

他の法人カードの審査が落ちた方でも、検討してみるべき法人カードです。

メリット4.最短3営業日で発行可能

三井住友ビジネスカード for ownersは

というスピード発行が可能な法人カードです。

「カード発行」から「自宅へ到着」まで、1~2営業日が必要なため、1週間程度かかってしまうのですが、申込からカード到着まで1カ月以上かかる法人カードもある中では、スピード発行ができる法人カードと言えます。

メリット5.法人ETCカードは年会費条件付き無料で発行可能

三井住友ビジネスカード for ownersのETCカードは

初年度:年会費無料

2年目以降:550円

※年間1回以上の利用で翌年度年会費(税込):無料

という実質年会費無料の設定になっています。

ETCカードを使う車や社員が多い企業におすすめです。

メリット6.手厚い海外旅行傷害保険

三井住友ビジネスカード for ownersの海外旅行傷害保険は

- 三井住友ビジネスプラチナカード for Owners 最高1億円(自動付帯1億円)

となっています。

メリット7.返済方法の選択肢が多い(リボ・分割・2回・ボーナス一括払い)

三井住友ビジネスカード for ownersの返済方法には

- 1回払い

- リボ払い

- 分割払い

- 2回払い

- ボーナス一括払い

を選ぶことができます。

メリット8.キャッシングが可能

三井住友ビジネスカード for ownersでは

キャッシング:可能

となっています。事業資金にも利用できます。

メリット9.多くのキャッシュレス決済に対応

三井住友ビジネスカード for ownersでは

- Apple Pay登録可能

- Google Pay登録可能

- Visa → Visaタッチ決済

- Mastercard → Mastercardコンタクトレス

- iD専用カード(追加カード・携帯)

に対応しています。

メリット10.常に手厚い入会キャンペーン実施

三井住友ビジネスカード for ownersでは

常に10,000円~20,000円前後の入会キャンペーンを実施しています。

クラシックカードであれば、入会キャンペーンのポイントだけで、5年~10年分の年会費はペイできるようなお得さです。

メリット11.三井住友ビジネスプラチナカード for Ownersは、特別なサービスも豊富

三井住友ビジネスプラチナカード for Ownersには、独自の特別なサービスも用意されています。

- コンシェルジュデスク

- 国内約10のホテルのスイートルームを50%OFFで利用できる「プラチナホテルズ」

- 2名以上のコース料理利用で1名分が無料になる「プラチナグルメクーポン」

- 会員限定イベント「プラチナオファー」

- 大丸東京店のD’sラウンジトーキョー無料利用可能

- メンバーズセレクション(「プライオリティ・パス」「セカンドオピニオン手配サービス」「食の逸品プレゼント」から選択可能)

- 半年に一回VJAギフトカードを50万円以上利用の方に支払額の0.5%分をプレゼント(最高30,000円)

インビテーションではなく、いきなり三井住友ビジネスプラチナカード for Ownersを申込むことも可能です。

年会費は、55,000円(税込)ですが、三井住友ビジネスプラチナカード for Ownersの中では平均的な年会費設定と言えます。

メリット12.比較的高額なショッピング総利用枠 が可能

三井住友ビジネスカード for ownersのショッピング総利用枠 は

- 三井住友ビジネスプラチナカード for Owners 総利用枠:原則200万円~ ※所定の審査がございます。

と、他の法人カードと比較すると高額なショッピング総利用枠 (ショッピング枠)が設定されます。三井住友ビジネスプラチナカード for Ownersであれば下限が200万円と設定されているため、最低限この金額の枠はもらえることを意味しています。

ショッピング総利用枠 は手厚い法人カードと言えます。

三井住友ビジネスカード for ownersのデメリット

デメリット1.年会費永年無料ではない

三井住友ビジネスカード for ownersの年会費は、年会費永年無料の法人カードではありません。

NTTファイナンス Bizカード レギュラーカードやライフカードビジネスライトプラスのような年会費永年無料の法人カードと比較すると、割高な保有コストが発生します。

デメリット2.ベースのポイント還元率が0.5%と低めの設定

三井住友ビジネスカード for ownersの基本となるポイント還元率は

と高くありません。

対象のコンビニやマクドナルドなどでは、ポイント還元率:2.5%となるため、高還元率になるのですが、それ以外のところでは、ポイント還元率:0.5%と低いポイント還元率が適用されてしまいます。

ベースのポイント還元率が1.0%と高い、NTTファイナンス Bizカードや楽天ビジネスカード、ベースのポイント還元率が1.5%と高いAirカードなどと比較すると、ポイントは貯まりにくい、お得ではない法人カードと言えます。

デメリット3.三井住友ビジネスプラチナカード for Ownersは、30歳以上しか作れない

三井住友ビジネスカード for ownersの三井住友ビジネスプラチナカード for Ownersは

- 満30歳以上の会社経営者(中小企業代表者もしくは個人事業者)の方

という条件が付くため、30歳未満の会社経営者や個人事業主では保有することができません。

三井住友ビジネスカード for ownersの申込・発行手順

手順1.三井住友ビジネスカード for ownersのウェブサイトへ行く

三井住友ビジネスカード for ownersのウェブサイトはこちら

手順2.申込情報の入力

申込フォームから、必要事項を入力します。

手順3.支払い口座の設定

支払口座を設定します。

登録した銀行口座から、カードの利用額が引き落とされることになります。

三井住友銀行以外の法人口座を設定の場合、個人口座でインターネットで引落し口座の設定ができない口座の場合

- 口座振替依頼設定

- 本人確認書類のアップロード

- 口座振替依頼書の送付・返送

という手順が必要になります。

手順4.審査

三井住友カードが入会の審査を行います。

手順5.カード発行

審査に通過したら、三井住友ビジネスカード for ownersが発行されます。

申込からカード発行まで最短3営業日です。

手順6.カード郵送・カード到着

ご自宅に三井住友ビジネスカード for ownersが郵送されます。

申込からカード到着まで約1週間です。

三井住友ビジネスカード for ownersのよくある質問

- 三井住友ビジネスカード for ownersの審査は甘いですか?厳しいですか?

- 三井住友ビジネスカード for ownersは、三井住友カードのプロパーカードの法人カードですので、審査のハードルは高いことが推察されます。実際に筆者は、一回審査に落ちています。

- 三井住友ビジネスカード for ownersはどのくらいで手元に届きますか?

- 申込から最短3営業日でカード発行が可能です。カードが発行されてから、郵送の上、自宅に到着するまでには、申込から1週間程度の時間が必要になります。また、三井住友銀行以外の法人口座の場合は、振込依頼書の郵送・返済が発生するため、より時間がかかります。

- 三井住友ビジネスカード for ownersの利用限度額はどのくらいですか?

- 三井住友ビジネスカード for ownersの利用限度額は、クラシックカードで最大150万円、ゴールドカードで最大300万円、三井住友ビジネスプラチナカード for Ownersで原則200万円~(※所定の審査がございます。)と限度額は高く設定される法人カードと言えます。ゴールドカード、三井住友ビジネスプラチナカード for Ownersには下限の限度額も設定されているため、最低限の限度額はあらかじめ知ることができます。

- 三井住友ビジネスカード for ownersと三井住友ビジネスカードはどちらがおすすめですか?

- 筆者は三井住友ビジネスカード for ownersをおすすめします。基本的なサービスは同じですが、三井住友ビジネスカード for ownersの方がポイント倍増特典が豊富、返済方法が豊富と利便性が高いのです。